Понеделник, 15 септември 2008 – денят на фалита на инвестиционната банка „Леман Брадърс“. Клиентите на банката са стъписани от изненадващата новина и реагират с неразбиране и гняв. „Някои бяха напълно отчаяни. Обаждаха ми се хора, които плачеха. Други крещяха неистово“, разказва служител от горещата телефонна линия на банката, цитиран от АРД.

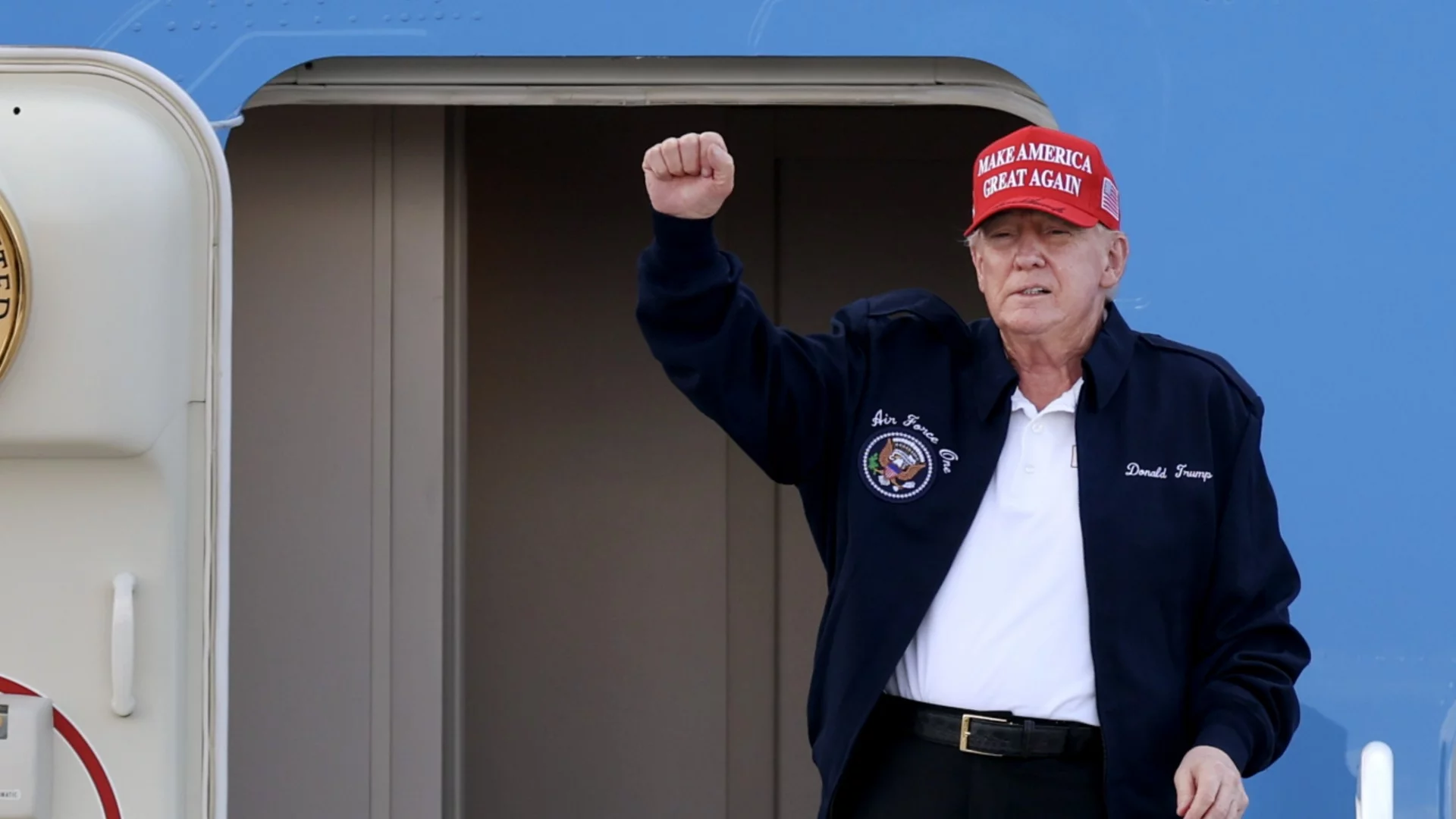

Още: След като пришпори Мъск да бута крайнодесните, Тръмп се присламчи към новите победители в Германия

Още: Тръмп: Талибаните да ни върнат оръжие на стойност 7 милиарда долара

Грешката на финансовия министър

Фалитът на „Леман Брадърс“ променя ситуацията изцяло. В момента на кризата тогавашният германски финансов министър Пеер Щайнбрюк още се опитваше да внесе успокоение. „Кризата тръгна от САЩ и епицентърът на кризата е там, а не в Европа и не в Германия“, заяви той.

Още: Как криптовалутите могат да предизвикат финансова криза

Още: Мъск отрича да изнудва Киев със Starlink

Фатална грешка. Опитите за спасяване на „Леман Брадърс“ в крайна сметка се провалят. Банката принципно е "too big to fail" (твърде голяма, за да фалира), но държавата я оставя да пропадне. С последствия за целия свят, както припомня АРД.

Спасителни пакети

Още: Американски медии: Барак и Мишел Обама поделят имуществото си

Още: Тръмп мрази Украйна: Какво стои зад обсесията на американския президент към Зеленски

Правителствата бързо подготвят спасителни пакети за милиарди, а основните централни банки спешно намаляват лихвените проценти. В месеците след фалита на „Леман“ държавите от Европейския съюз наливат около 1,6 билиона евро в застрашените от фалит банки.

Ликвидацията на американската инвестиционна банка отнема почти 15 години. В крайна сметка на кредиторите са изплатени 115 милиарда долара.

Още: САЩ притискат Киев да промени резолюцията на ООН, осъждаща Русия

Още: Вече не 50%, а 100% от редкоземните минерали: Новото предложение на Тръмп е още по-сурово?

Още: Британският съвет затваря офисите си по света на фона на финансова криза

По-строги правила, по-силен контрол

Но какви поуки си извлече финансовият свят от кризата? „Регулацията днес е значително по-строга“, казва пред АРД Клаус Нидинг от Германското обединение за защита на собствениците на ценни книжа. „Вече разполагаме с широкообхватен регламент, за да бъде защитен и основният капитал на големите кредитни институции.“

„Така наречените правила от Базел бяха затегнати. Целта беше да се подобри устойчивостта на банките срещу кризи. Беше реорганизиран целият европейски финансов надзор, включително и американският. Но именно в САЩ сега отново поставят правилата за стабилност под въпрос“, посочва пред АРД професор Кристоф Шаласт от Франкфуртската школа по финанси и мениджмънт.

„В момента в САЩ отново се говори за либерализация – че въведените по цял свят по-строги правила трябва да бъдат разхлабени, включително заради обрата в лихвените проценти“, посочва Шаласт. „Досега обаче европейските банки се справиха много добре с този обрат.“

Още: САЩ и още 5 държави са заплашени от финансова криза

Опасност от следващи фалити

Само преди няколко месеца в САЩ клиентите на „Silicon Valley Bank“ се впуснаха трескаво да изтеглят капиталите си от банката – изпълнени със страх, че няма да могат да получат парите си обратно. Банката беше закрита. Малко по-късно дойде следващият удар: в Швейцария фалира „Credit Suisse“. Призракът на нова финансова криза се появи отново.

В такъв случай – има ли абсолютна сигурност? „Не мисля, че сега сме имунизирани срещу срив на финансовия сектор“, казва пред германската медия АРД експертът по ценните книжа Нидинг.

„Повторения ще има“

И в бъдеще ще се стига до фалити на банки, убеден е и юристът Шаласт: „Нещата ще се повтарят. Банкови фалити ще има – това няма как да се предотврати“.

„Но кризите не са сравними“, казва Шаласт пред АРД. Според него управлението на рисковете в банките междувременно е много по-добро, отколкото преди 2008 година.

Източник: Дойче веле